株式会社KADOKAWA

通期連結業績見通しを修正

株式会社KADOKAWA(本社:東京都千代田区、代表取締役社長:夏野剛、東証プライム:9468)は、2023年2月2日(木)、2023年3月期第3四半期連結業績と2023年3月期通期連結業績見通しの修正を公表いたしました。

■2023年3月期第3四半期連結業績ハイライト

・ 重点事業である出版・アニメ・ゲーム・教育におけるデジタル分野が堅調に成長

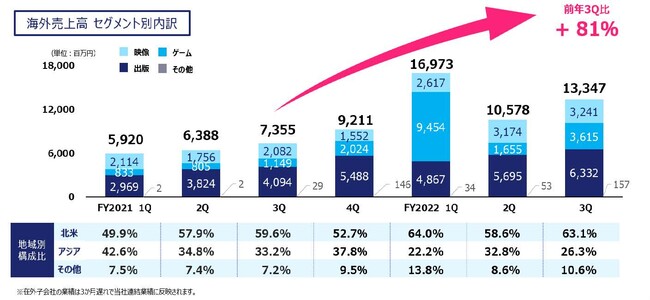

・ 海外事業の継続的な伸長により、 連結売上高に占める海外売上高比率は引き続き前年同期比で上昇

・ 第3四半期も引き続き北米とアジア地域を中心に海外事業が高成長(前年同期比81%増)

・ 第3四半期までの累計期間では、出版事業、映像事業に加えて、記録的大ヒットとなったゲーム作品『ELDEN RING』の海外向け出荷関連収益などが大きく貢献

■2023年3月期第3四半期連結業績 各セグメントの業績

<出版セグメント>

当セグメントの売上高は1,035億34百万円(前年同期比6.0%増)、セグメント利益(営業利益)は98億91百万円(前年同期比24.7%減)となりました。

電子書籍・電子雑誌は、市場全体の成長が継続していることに加え、当社が得意とする異世界ジャンルのコミックやメディアミックス作品などを中心に他社ストア向け販売・自社ストア売上が好調に推移し、増収となりました。

紙書籍・メディア※では、北米の戦略子会社であるYEN PRESS, LLCを中心とした海外事業における高成長が継続しました。国内では、新刊点数の増加や継続的な返品率改善を実現したものの、市場全体の縮小影響が大きく、減収となりました。一方で『陰の実力者になりたくて!(8)』、『ダンジョン飯(12)』(コミック)、『パンどろぼう おにぎりぼうやのたびだち』(児童書)などの新刊販売が売上に貢献しました。また、権利許諾収入は第2四半期に引き続き、第3四半期も増加基調が継続し、累計期間でも増収に転じました。

費用面では、中長期的な成長を見据えた人材やコンテンツへの投資、インフレによる紙書籍の資材費や物流費などが増加しました。

※紙媒体中心からWeb媒体中心への移行を進めていることに鑑み、第1四半期より紙雑誌事業の名称をメディア事業に変更

<映像セグメント>

当セグメント売上高は310億92百万円(前年同期比25.7%増)、セグメント利益(営業利益)は11億11百万円(前年同期比20.5%減)となりました。

アニメは新作本数の増加に加え、メディアミックス作品である『オーバーロードIV』や『陰の実力者になりたくて!』などの国内向け配信売上や海外向け売上が伸長し、引き続き力強く成長しました。

実写映像ではスタジオ事業における前期からの反動減の中、劇場新作の貢献により増収となりましたが、第2四半期に一部の作品において一過性の評価減が発生し、全体では減益となっています。

<ゲームセグメント>

当セグメントの売上高は234億16百万円(前年同期比206.4%増)、セグメント利益(営業利益)は90億71百万円(前年同期比2,133.0%増)となりました。

記録的大ヒットとなったゲーム作品である『ELDEN RING』が増収増益に大きく貢献しました。なお同作は海外ゲームアワード「The Game Awards 2022」において「Game of the Year」を受賞しました。また、共同・受託開発事業や(株)スパイク・チュンソフトの新作も増収に貢献しています。

<Webサービスセグメント>

当セグメントの売上高は173億75百万円(前年同期比6.4%増)、セグメント利益(営業利益)は18億20百万円(前年同期比9.6%減)となりました。

動画コミュニティサービスでは、動画配信サービス「ニコニコ」の月額有料会員(プレミアム会員)が2022年12月末には134万人となり、2021年12月末からは減少となりましたが、動画にアイテムを贈る「ギフト」や広告などの伸長により増収となりました。

各種イベントの企画・運営では、今後のクリエイター投稿とユーザー視聴のさらなる増加を企図した『ニコニコ超会議2022』や今期4年ぶりに『超パーティー2022』などを開催し、チケット・物販売上が増収に貢献しましたが、費用増加により、全体では減益となりました。

<教育セグメント>

当セグメントの売上高は92億82百万円(前年同期比12.1%増)、セグメント利益(営業利益)は16億72百万円(前年同期比25.6%増)となりました。

クリエイティブ分野の人材育成スクールを運営する(株)バンタンでは、前期の新コース設立及び展開地域拡大や、ゲームクリエイターを多く輩出する「バンタンゲームアカデミー」などの生徒数が引き続き増加したことにより、増収増益に貢献しました。

また、(株)ドワンゴは、生徒数が順調に増加しているインターネットによる通信制高校であるN高等学校・S高等学校に対して、教育コンテンツ・システムの提供を行うことで収益を伸ばし、セグメント全体で引き続き好調に推移しました。

<その他セグメント>

当セグメントの売上高は126億61百万円(前年同期比47.6%増)、セグメント損失(営業損失)は27億95百万円(前年同期 営業損失34億24百万円)となりました。

IP体験施設の運営では、不安定な事業環境の中、ところざわサクラタウンにおける施設横断的なイベント展開が好評を博したことでレジ通過者数や来場者一人当たりの購買回数が増加し、増収となりました。

MD事業においても増収となっております。

■2023年3月期通期連結業績見通しについて

2023年3月期通期連結業績見通しは、ゲームセグメントにおける『ELDEN RING』の収益の大幅な上振れを中心に、売上高(105億円増)、営業利益(32億円増)を上方修正しました。なお、純利益は第4四半期で事業構造改革および不採算事業撤退の可能性を特別損失として織り込んでいます。

※当期決算の詳細については、当社グループ ポータルサイト「IR情報」ページをご覧ください。

(https://group.kadokawa.co.jp/ir/)

企業プレスリリース詳細へ

PR TIMESトップへ